国际原油期货合约会爆仓吗(原油期货爆仓什么意思)

国际原油期货合约确实存在爆仓的风险,而且在极端市场行情下,爆仓的概率会显著增加。爆仓是指投资者账户中的保证金不足以维持其持有的期货合约,而被期货公司强制平仓的情况。换句话说,投资者投入的本金全部亏损,甚至可能倒欠期货公司资金。理解原油期货爆仓,首先要了解期货交易的杠杆特性以及保证金制度。

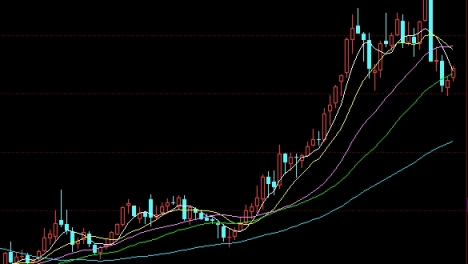

期货交易是一种保证金交易,这意味着投资者只需要缴纳合约价值的一小部分作为保证金,就可以控制价值远高于保证金金额的标的资产。这种杠杆效应可以放大盈利,同时也放大了亏损。当市场价格朝着不利于投资者的方向变动时,亏损会迅速累积。如果亏损超过了账户中的可用保证金,就会触发爆仓机制。

原油期货合约的杠杆与保证金制度

原油期货合约的杠杆效应是其吸引投资者的重要原因,但也正是杠杆放大了风险,使其容易爆仓。例如,假设一份WTI原油期货合约代表1000桶原油,当前价格为每桶80美元,那么一份合约的价值就是80,000美元。投资者可能只需要缴纳5,000美元的保证金就能控制这份合约。这意味着投资者可以用5,000美元撬动80,000美元的资产,杠杆比例高达16倍。如果原油价格下跌,投资者需要承担的亏损也是基于80,000美元的总价值计算的。如果油价下跌超过一定幅度,投资者账户中的保证金不足以覆盖亏损,就会收到期货公司的追加保证金通知(Margin Call)。如果在规定的时间内未能补足保证金,期货公司有权强制平仓,这就是爆仓。

保证金制度具体分为初始保证金和维持保证金。初始保证金是开仓时需要缴纳的保证金,维持保证金是维持合约所需的最低保证金水平。当账户中的保证金低于维持保证金水平时,就会触发追加保证金通知。不同的期货交易所和期货公司对保证金比例的要求可能略有不同,投资者需要仔细了解相关规定。

爆仓的触发机制与后果

爆仓的触发机制主要基于保证金水平与市场价格变动之间的关系。当原油价格朝着不利于投资者的方向大幅波动时,账户中的浮动亏损会迅速增加。如果浮动亏损超过了账户中的可用保证金,就会触发追加保证金通知。期货公司会要求投资者在规定的时间内补足保证金,以维持合约的有效性。如果在规定时间内未能补足保证金,期货公司有权强制平仓。强制平仓的价格通常是不利的,因为期货公司需要在市场上寻找买家,可能会以低于市场价格的价格平仓,从而进一步扩大投资者的损失。

爆仓的后果非常严重。投资者投入的本金全部亏损。如果强制平仓的价格低于投资者的持仓成本,投资者不仅会损失全部本金,还可能倒欠期货公司资金。这是因为期货公司有权追偿投资者未支付的亏损。投资者在进行原油期货交易时,必须严格控制风险,合理设置止损,避免爆仓的发生。

影响原油期货价格波动的因素

原油期货价格受到多种因素的影响,这些因素可能导致价格大幅波动,从而增加爆仓的风险。主要因素包括:

- 地缘风险: 中东地区是全球重要的原油产地,该地区的局势不稳定,任何冲突或动荡都可能导致原油供应中断,从而推高油价。

- 宏观经济因素: 全球经济增长放缓或衰退可能导致原油需求下降,从而压低油价。利率、通货膨胀等宏观经济指标也会影响原油期货价格。

- 供需关系: 原油的供需关系是决定价格的重要因素。OPEC(石油输出国组织)的产量政策、美国的页岩油产量、全球原油库存水平等都会影响供需关系。

- 季节性因素: 原油需求存在季节性变化。例如,夏季是汽油消费旺季,冬季是取暖油消费旺季,这些季节性因素会影响原油期货价格。

- 突发事件: 自然灾害、恐怖袭击等突发事件可能导致原油生产或运输中断,从而影响油价。

了解这些影响因素,有助于投资者更好地预测原油期货价格的走势,从而制定更合理的交易策略,降低爆仓的风险。

如何避免原油期货爆仓

避免原油期货爆仓的关键在于风险管理。以下是一些建议:

- 充分了解期货交易: 在进行原油期货交易之前,务必充分了解期货交易的规则、风险和特点。

- 选择合适的杠杆比例: 不要过度使用杠杆。杠杆越高,风险越大。建议选择较低的杠杆比例,以降低爆仓的风险。

- 设置止损: 止损是指在交易之前预先设定一个价格水平,当市场价格达到该水平时,自动平仓止损。止损可以有效地控制亏损,避免爆仓的发生。

- 控制仓位: 不要一次性投入全部资金进行交易。建议将资金分成多个部分,逐步建仓,控制仓位大小。

- 密切关注市场动态: 密切关注影响原油期货价格的各种因素,及时调整交易策略。

- 选择信誉良好的期货公司: 选择一家信誉良好、监管严格的期货公司,可以保障资金安全,获得专业的交易服务。

- 不要贪婪: 市场行情变化莫测,不要贪婪,及时止盈,落袋为安。

极端行情下的爆仓风险

在极端市场行情下,原油期货爆仓的风险会显著增加。例如,2020年4月,WTI原油期货价格出现历史性的负值,导致大量投资者爆仓。这是因为当时全球原油需求大幅下降,而原油库存接近饱和,导致原油价格暴跌。在极端行情下,市场波动剧烈,即使设置了止损,也可能无法有效执行,从而导致爆仓。在极端行情下,投资者应尽量避免进行原油期货交易,或者采取更加谨慎的风险管理措施。

国际原油期货合约存在爆仓的风险,投资者必须充分了解期货交易的风险,合理控制仓位,设置止损,密切关注市场动态,才能有效地避免爆仓,保护自己的资金安全。