期货什么是长(期货什么是长线什么是短线)

期货交易中的“长”、“短”线策略,并非指持有时间的绝对长短,而是指操作思路和持仓周期相对而言的不同。理解这些概念对于制定合适的交易策略至关重要。将详细阐述期货交易中长线和短线的定义,并探讨不同策略的特点和适用场景。

期货中的长线策略:价值投资与长期趋势跟踪

在期货市场,长线操作并非要求投资者持有合约数年甚至数十年。更准确地说,它是指投资者基于对基本面、宏观经济形势或其他长期趋势的深入分析,预计某个品种在未来较长一段时间内将呈现上涨或下跌的趋势,从而建立头寸并长期持有,以获取较大的利润。例如,如果投资者认为未来几年全球对某种工业金属的需求将持续增长,并导致价格上涨,他们可能会建立该金属的期货多头头寸,并持有数月甚至几年,直到预期目标实现。

长线策略的核心在于对潜在价值的挖掘和长期趋势的把握。投资者需要具备扎实的基本面分析能力,能够准确判断市场供需关系、政策变化、技术进步等长期因素对商品价格的影响。他们还需要拥有强大的耐心和抗风险能力,因为长线持有意味着可能要经历市场的短期波动,甚至一定程度的浮亏。

长线策略的优势在于可以捕捉长期趋势带来的巨大收益,同时可以避免频繁交易带来的手续费和滑点成本。它的缺点也很明显,那就是资金占用时间长,机会成本高,同时需要承受较大的风险。如果判断失误,可能会导致较大的亏损。

期货中的短线策略:快速获利与风险控制

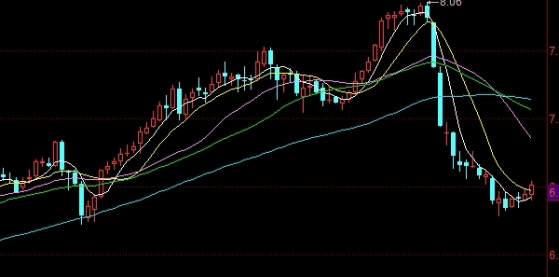

与长线策略相反,短线策略追求的是在短期内快速获利。短线交易者通常会关注市场短期内的波动,利用技术分析工具,如K线图、均线、指标等,寻找买入或卖出的机会。他们的持仓时间通常很短,可能只有几分钟、几小时,甚至一天,因此也被称为日内交易者。

短线策略的核心在于对市场情绪的敏锐把握和快速反应能力。短线交易者需要能够迅速识别短期趋势,并果断地执行交易。他们通常会设置严格的止损点,以控制风险,并利用杠杆效应放大收益。

短线策略的优势在于可以快速获利,资金周转率高。它的缺点也很明显,那就是交易频率高,手续费和滑点成本高,同时需要承受较大的心理压力。短线交易需要高度的专注力和纪律性,以及良好的风险管理能力。

长线与短线的区别:比较与对比

长线与短线策略在多个方面存在显著差异:

- 持仓时间: 长线策略的持仓时间通常为数月甚至数年,而短线策略的持仓时间通常为几分钟、几小时或一天。

- 分析方法: 长线策略主要依赖基本面分析,而短线策略主要依赖技术分析。

- 风险承受能力: 长线策略需要较高的风险承受能力,因为需要承受市场的短期波动。短线策略也需要较高的风险承受能力,因为交易频率高,风险控制需要更加严格。

- 资金占用: 长线策略资金占用时间长,而短线策略资金周转率高。

- 对交易技巧的要求: 长线策略更依赖于宏观分析和判断能力,短线策略更依赖于盘感和快速反应能力。

期货交易中选择合适的策略:根据自身情况

选择哪种策略取决于投资者的个人情况,包括:

- 风险承受能力: 风险承受能力高的投资者可以选择长线策略,以追求更高的收益。风险承受能力低的投资者可以选择短线策略,以控制风险。

- 时间投入: 时间充裕的投资者可以选择短线策略,因为需要频繁地盯盘。时间有限的投资者可以选择长线策略,因为不需要频繁交易。

- 专业知识: 具备扎实基本面分析能力的投资者可以选择长线策略。具备技术分析能力的投资者可以选择短线策略。

- 交易目标: 如果投资者追求长期稳定的收益,可以选择长线策略。如果投资者追求快速获利,可以选择短线策略。

长短结合:一种综合性的交易方法

一些投资者会尝试将长线和短线策略结合起来,以实现更好的风险控制和收益优化。例如,他们可以通过长线策略建立底仓,以捕捉长期趋势带来的收益,同时通过短线策略进行波段操作,以增加盈利机会。这种混合策略需要对市场有更深入的理解,并且需要更高的交易技巧。

风险管理:任何策略都不可或缺的基石

无论选择哪种策略,风险管理都是至关重要的。投资者应该设置合理的止损点,控制仓位大小,避免过度杠杆,并严格遵守交易纪律。在期货市场,风险管理是生存的关键,也是盈利的基础。

总而言之,期货交易中的长线和短线策略各有优缺点,适用于不同的投资者。投资者应该根据自身情况,选择合适的策略,并在交易过程中严格控制风险,才能在期货市场中取得成功。 理解并灵活运用不同的策略,是成为一名优秀的期货交易者的必要条件。

上一篇

下一篇